Мне нравятся классические комедии Мела Брукса. В фильме «Продюсеры» молодой бухгалтер, заметив, что налоговая служба не проверяет провалившиеся на Бродвее спектакли, придумал аферу на миллионы долларов. Чтобы гарантировать успех аферы (то есть провал нового спектакля), партнеры тщательно отобрали худший сценарий, худшего режиссера, худших актеров. Но собранные вместе безнадежные неудачники сделали постановку, которая имела невероятный успех у зрителей.

Обычно я рассказываю этот сюжет тем, кто просит меня порекомендовать портфель только из «высокодоходных» активов.

Мировые индексы акций непрерывно растут уже 10 лет и, надеюсь, будут и дальше расти назло паникерам. На их фоне индексы надежных бондов, выглядят неудачниками, что подтверждает существование обратной корреляции доходности бондов и акций. Обратная корреляция означает, что когда рынки накроет очередной цикл (паника, черный лебедь, далее — везде) и акции упадут, то индексы надежных бондов вырастут, а храбрый инвестор сможет продать бонды и докупить подешевевшие акции.

Почему индексы, а не индивидуальные бонды

Инвестиции в индивидуальные бонды сложны. Если вы представляете сложности инвестирования в индивидуальные акции, то инвестиции в индивидуальные бонды — это еще более безумная идея. Бонды имеют в разы больше параметров, встроенные деривативы, низкую ликвидность, высокий порог «входа». Пока вы будете в этом разбираться старые выпуски погасятся, а новые будут отличаться от старых. Кроме того, даже по бондам с высоким рейтингом периодически случаются дефолты (Латинская Америка, Россия, Греция, Кипр, Enron, Lehman).

К счастью, для бондов доступны замечательные индексы и индексные фонды. Однако, их разнообразие очень велико и многие из них вам не подходят.

Фонды на «высокодоходные» бонды (HYG, FALN, SHYU, VTBH)

«Высокодоходными» называются корпоративные бонды, которые имеют спекулятивный кредитный рейтинг (Ba и ниже по Moody’s, BB и ниже по S&P) и являются высокодоходными в основном для тех, кто их предлагает. Объединение таких бондов в фонд позволяет несколько снизить кредитный риск, но он все равно остается очень высоким. Исторически, при падении рынка акций фонды на «высокодоходные» бонды проседают не хуже акций, а их ожидаемая доходность ниже, чем у индексов акций. Поэтому, если вам нужна высокая доходность — берите акции, а не «высокодоходные» бонды.

Еще хуже обстоит дело с долгосрочными бондами этого класса. Помимо высокого кредитного риска и высокой корреляции с акциями такие бонды часто имеют встроенные деривативы, такие как call опцион эмитента на их выкуп по номиналу сильно раньше срока их погашения (иногда за 10 лет до срока погашения). Эмитент делает это для того, чтобы не дать вам заработать в случае падения рыночных ставок.

Для тех, для кого это важно, отмечу, что ни один «авторитет» не советовал держать существенную долю портфеля в «высокодоходных» бондах. За 10 лет помню всего один случай их упоминания в рекомендациях — 5% в портфеле семьи Теодора Аронсона, известного американского портфельного менеджера, бывшего главы CFA Institute.

Фонды с высокой долей ипотечных бондов (SCHZ, BND, SUAG)

С осторожностью отношусь к фондам с большой долей ипотечных бондов. Ипотечные заемщики вправе гасить ипотеку досрочно. При сильном падении рыночных ставок заемщики досрочно погасят (рефинансируют) свою ипотеку, а держатели ипотечных бондов досрочно получат номинал. В этом случае ипотечные бумаги ведут себя как корпоративные бонды с call опционом эмитента на выкуп по номиналу.

А в случае сильного падения рынков, либо роста рыночных ставок увеличится риск дефолта по ипотечным бондам. Такой случай был в 2008 году, когда держателям ипотечных бондов Fannie Mae и Freddie Mac был сделан чудесный подарок в несколько триллионов долларов США. Чудесный, поскольку налогоплательщики США не были обязаны отвечать по этим бондам и для держателей бондов все могло обернуться печальнее.

Американские фонды на американские корпоративные бонды

Зарегистрированные в США фонды на американские бонды популярны у инвесторов из безналоговых офшоров. Секрет популярности заключается в том, что США частично или полностью возвращает инвестору налог с дивидендов, которые такие фонды платят не американцам.

Об этой «льготе» я еще не писал. Она может немного снизить налоговые потери для инвесторов в российские ПИФ на американские корпоративные бонды, например БПИФ VTBH от ВТБ. Однако, комиссия за управление перекрывает положительный эффект данной льготы.

Если же российский инвестор вкладывается в американский фонд на корпоративные бонды, то ему эта «льгота» бесполезна и вредна.

— Бесполезна потому, что он и без нее может полностью зачесть против НДФЛ удержанный в США налог на дивиденды фонда по ставке 10% на основании СОИДН между Россией и США. Для этого требуется адекватный брокер, который идентифицировал инвестора как российского налогового резидента (что обычно предполагает заполнение формы W8-BEN). Оформление зачета и декларации по НДФЛ в проверенном месте обойдется около 10тыс. руб.

— Вредна потому, что из-за частичного возврата налога по корпоративным бондам зачет налога в России будет затруднен. Если брокер сначала удержит налог по ставке 10%, а в начале следующего года вернет инвестору часть удержанного налога, то зачет против НДФЛ оставшейся части удержанного в США налога потребует пояснений в налоговую со ссылками на законодательство США, которые ваш налоговый инспектор может счесть достойными разбирательства в вышестоящих инстанциях. С учетом этого риска, а также риска налога на наследование США (US Estate Tax), о котором я писал ранее, советую ограничить вложения в американские фонды на американские корпоративные бонды и сделать выбор в пользу ирландских фондов.

Что же брать?

Итого советую балансировать портфель на случай падения рынков фондами на индексы высоконадежных бондов, то есть на гособлигации вызывающих доверие стран и на корпоративные облигации с инвестиционным рейтингом (AAA — BBB по S&P).

Если хотите рискнуть, можете попробовать увеличить срок до погашения. Когда соберетесь докупить фонд на бонды, посмотрите доходность к погашению краткосрочных бондов (сроком около года). Прикиньте, какую дополнительную доходность вы хотите получить за увеличение срока (и риска). Если по бондам сроком N лет вы получите искомую доходность, смотрите доходность по еще более длинным бумагам. Если дополнительная доходность по ним ниже искомой, покупайте фонд на бонды сроком N лет.

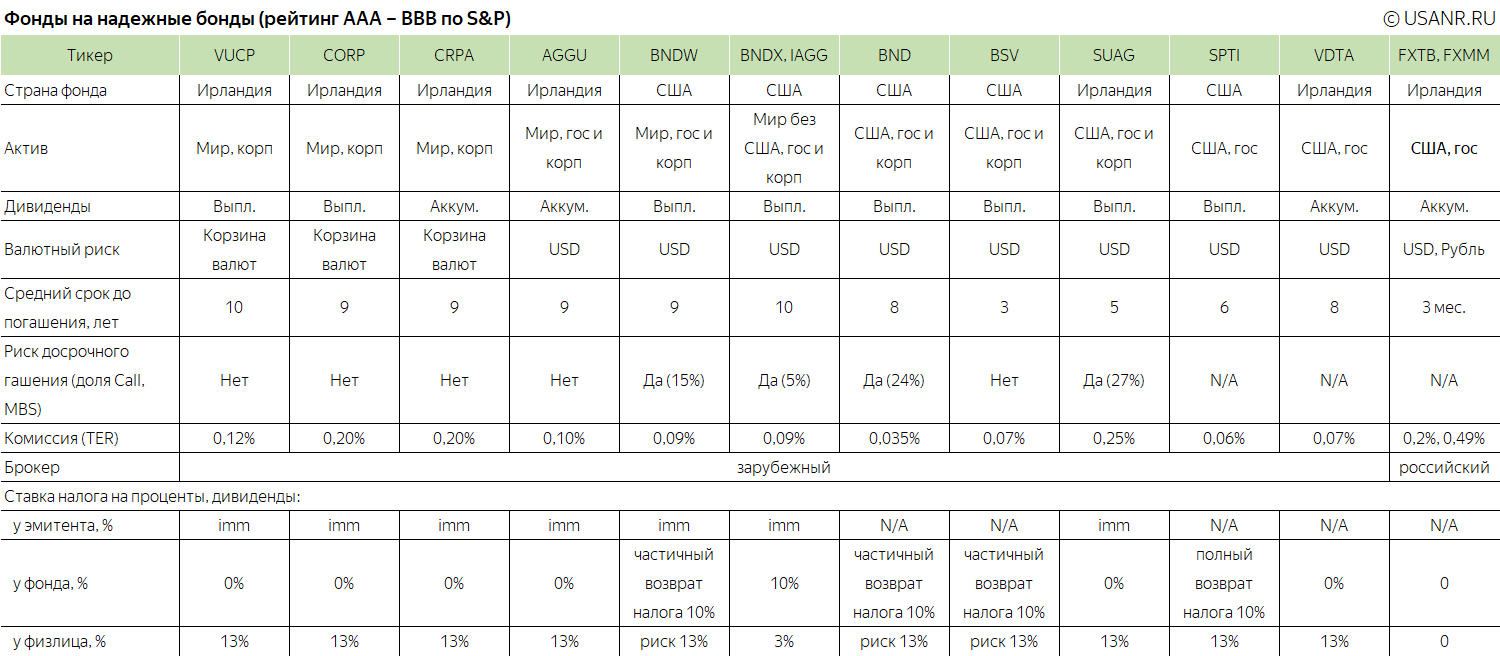

По традиции табличка со сравнением некоторых фондов

© usanr.ru

Да, но ирландские етф это же дикий неликвид

ОтветитьУдалитьНе сталкивался с такой проблемой. Механика ETF обеспечивает хорошую ликвидность даже для ETF c низким дневным объемом торгов. Используйте Limit Order и не беспокойтесь об этом.

ОтветитьУдалитьAGGU, который нравится на данный момент больше других, хеджируется по USD. Стоит ли обращать внимание на этот факт, влияет ли он существенно на долгосрочную доходность (то есть существует ли статистика на этот предмет именно по облигационным фондам)? С учётом того, что существует AGGU пока совсем недолгое время, хочется узнать хотя бы на примере других фондов.

ОтветитьУдалитьЕсли мерять в USD, то хеджирование к USD нивелирует изменение курсов общемировой корзины валют к USD и этим сглаживает волатильность. По факту за последние 20 лет корзина падала по отношению к USD, поэтому, доходность общемировых индексов бондов хеджированных к USD была выше, чем не хеджированных к USD.

УдалитьСпасибо, познавательные нюансы!

ОтветитьУдалитьИнтересно разобраться с ETF на REIT, какой будет withholding tax у ETF:

1. Если брать американский ETF на американские REIT (например, iShares Core U.S. REIT ETF, тикер USRT)?

2. Если брать ирландский ETF на американские REIT (например, iShares US Property Yield UCITS ETF IE00B1FZSF77)?

Если брать американские REIT напрямую, то налог с их выплат составляет до 30% даже с W8-BEN.

А что происходит если этими REIT мы владеем не напрямую, а через ETF? Не получится так, что сперва удерживается 30% в момент выплаты в сторону ETF, а затем мы еще попадаем на 13% когда ETF делает выплаты нам?

Очень интересный и для меня тоже вопрос. Не могли бы написать статью про налогообложение REIT (Особенно конечно ETF на них) или здесь дать комментарий на эту тему. Понимаю что это довольно узкий класс инвестиций, но все же многие рассматривают его как небольшую часть своего портфеля. Хотелось бы понять налоговые последствия, в том числе в сравнении с американскими инвесторами.

Удалить